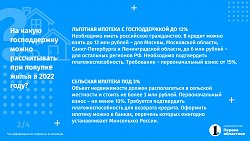

С 1 апреля ставка по льготной ипотеке с господдержкой вырастет в два раза — до 12% годовых. Коммерческие банки, представленные в Челябинской области, уже неделю принимают заявки по обновленным условиям ипотеки, но первые сделки стартуют только в пятницу. ИА «Первое областное» выяснило, насколько подорожала ипотека для будущих новоселов.

Какой будет переплата

За несколько лет существования «дешевой» ипотеки с господдержкой, ставки по которой не превышали 6% годовых, возникло убеждение, что ипотека — это не страшно. После увеличения ключевой ставки Центробанка до 20% в конце февраля 2022 года стандартные ставки (без учета субсидий) по ипотеке выросли до 17—20% годовых. По словам финансистов, они стали заградительными, то есть блокирующими для продажи жилья. В марте льготные ставки по ипотеке оставались на уровне 6% годовых, поэтому многие поспешили оформить кредит, чтобы успеть получить у банков «дешевые» деньги.

«Мы планировали покупку квартиры в мае-июне этого года, но поспешили купить в марте, оформив кредит по ставке 5% с учетом страхования недвижимости. Брать кредит по ставке 12% не стали бы, отказались бы от покупки», — говорит челябинка Мария Кузнецова.

По ее словам, полная стоимость купленной квартиры составила 3 млн рублей, из них 450 тыс. рублей — первоначальный взнос в размере 15%. Таким образом, ипотечный заем составил 2,5 млн рублей сроком на 25 лет по ставке 5% годовых (с учетом страховки). Ежемесячный платеж по ипотеке — 16,5 тыс. рублей, пояснила Мария.

Если этот же кредит оформлялся бы по ставке 12% годовых, то плата в месяц по ипотеке составляла бы 27 тыс. рублей, по стандартной ставке (без господдержки) 20% годовых — около 42 тыс. рублей. Если отказаться от страхования недвижимости в ипотеке в последующих годах, то ставка по ипотеке вырастет еще больше. Эксперты советуют при подсчете ипотечных расходов учитывать и другие малозаметные траты, чтобы в дальнейшем они не стали неожиданностью при выходе на сделку.

«Нужно иметь запас наличных средств в размере 20—25 тыс. рублей на дополнительные расходы и еще оплату услуг риелтора — от 10 до 50 тыс. рублей. Непосредственно перед сделкой потребуется оформление оценки, страхование недвижимости и жизни заемщика. Возможно, вы захотите воспользоваться для удобства оформления сделки сервисом безопасных расчетов — 3,5 тыс. рублей (выгоднее, чем арендовать ячейку в банке) или электронной регистрацией сделки стоимостью 7,9 тыс. рублей (позволяет снизить ставку по ипотеке на 0,3%)», — говорит Мария Кузнецова.

В банках подтверждают получение заявок на оформление ипотеки на новых условиях, но пока сложно сказать, насколько поток обращений соразмерен тому, что был неделей раньше. По словам экспертов, в 2014—2015 годах при покупке квартиры от застройщика также действовала ипотечная ставка в размере 12% годовых. Тогда ожидаемого обвала продаж недвижимости удалось избежать, впрочем, и сейчас его не прогнозируют.

«Альтернативную сделку без разницы в какое время совершать — на падающем или растущем рынке, поскольку, если вы продаете и тут же покупаете новое жилье, то финансовый разрыв будет минимальным: продали дороже и купили по более высокой цене. Поэтому сегодня такие сделки проходят активно, на них рост ставок по ипотеке повлиял незначительно. Другое дело, если мы говорим о покупке нового жилья. Реакция первичного рынка недвижимости на рост ипотечных ставок пока неочевидна, отследить ее мы сможем через месяц. Ранее планируемые сделки по ипотеке проходят, рынок достаточно активен», — говорит основатель «DAN Недвижимость» Валентин Корытный.

Когда решаться на сделку

Доля льготной ипотеки на рынке новостроек может достичь 75—80% объема продаж, считают эксперты. Сегодня в разных коммерческих банках она составляет 50—70% от общего числа сделок.

«Наиболее востребованным продуктом остается льготная ипотека. В марте количество заявок на кредиты в рамках госпрограммы льготной ипотеки увеличилось более чем на 70%, а их доля в общем объеме ипотечной выдачи удвоилась. Обновленные условия госпрограммы льготной ипотеки позволят сохранить доступность ипотеки для миллионов российских семей — в текущих макроэкономических условиях ставки льготной ипотеки остаются гораздо более выгодными, чем по стандартным программам. При этом кратное увеличение размера кредита в рамках льготной ипотеки позволяет существенно расширить круг потенциальных заемщиков, которые смогут улучшить жилищные условия, в особенности — в крупных городах», — сообщили ИА «Первое областное» в пресс-службе Промсвязьбанка.

Эксперты убеждены, что спрос на льготную ипотеку 12% будет, поскольку ставка значительно ниже той, что предлагается по стандартным программам без господдержки.

«После роста ставок по ипотеке возникла пауза. Понадобится время, чтобы перестроится на новые реалии рынка недвижимости. Выжидательную позицию заняли те граждане, кто планировал покупку квартиры не с целью расширения жилплощади, а хотел выгодно инвестировать средства. Хотя вопрос в эффективности таких инвестиций сегодня спорный: если 7—8 лет назад можно было окупить ипотеку при сдаче в аренду залоговой квартиры, то сегодня это вряд ли получится, поскольку арендный рынок переживает не лучшие времена», — говорит эксперт в сфере недвижимости Денис Стукалов.

По его словам, владельцы ипотечных квартир в микрорайоне Академ Riverside не понаслышке знают о сложностях сдачи в аренду таких инвестиционных квартир. В 2015 году многим из них пришлось снизить арендную плату до 5—6 тыс. рублей за аренду студии 23 кв. м, чтобы иметь хоть какой-то доход. Этих средств, конечно, не хватало на оплату ипотеки, многие обожглись на таком вложении средств. Не стоит повторять их ошибок, считает эксперт.

«Есть доля „спящих“ клиентов на рынке недвижимости, которые раздумывают над покупкой квартиры, но пока не решаются выходить на сделку. Среди этой категории граждан много бюджетников, работающих в детсадах, школах, больницах. Правительство озвучило решение, что в ближайшее время проиндексирует зарплаты бюджетников. Продажи квартир напрямую зависят от покупательской способности населения, во всем мире в первую очередь стимулируют покупательский спрос и только потом разрабатывают программы господдержки застройщиков, направляют субсидии банкам и др.», — говорит Денис Стукалов.

В любом случае, прежде чем выходить на ипотечную сделку, эксперты советуют сформировать финансовый запас примерно на полгода, открыв депозит в банке. Это поможет сохранить чувство уверенности в завтрашнем дне при покупке новой квартиры в кредит. Также стоит внимательно изучить специальные программы местных застройщиков, которые могут предлагать рассрочку по ипотечным платежам.

К примеру, московские застройщики активно продвигают собственные программы субсидирования ипотечных кредитов. Так, группа «Самолет» сегодня предлагает воспользоваться семейной ипотекой под 3% годовых по специальной программе: предложение действует для семей, у которых родился ребенок в период с 1 января 2018 года. По программе можно оформить до 12 млн рублей на срок до 20 лет. Группа ПИК предлагает 10% на весь период ипотеки на самые популярные предложения, для семей с детьми — 4,6%. Приобрести квартиру можно по договору долевого участия (ДДУ) со сроком сдачи дома в эксплуатацию в 2023—2024 годах.

«Крупные московские застройщики предлагают дополнительные возможности по рассрочке ипотечных платежей, поскольку они обладают необходимой финансовой устойчивостью. На региональном рынке подобные акции носят единичный характер», — сообщил челябинский риелтор на условиях анонимности.

В риелтерском сообществе отмечают растущий спрос на курортные квартиры, расположенные на популярных озерах Южного Урала. Среди покупателей — представители из других регионов России. Это связано с ограничениями в сфере зарубежных туров.

Рынок продаж загородной недвижимости в Челябинской области только набирает обороты, при этом он является очень перспективным. В настоящее время ракурс продаж смещается в сторону апартаментов для отдыха, где высокий покупательский спрос.

Льготы для «айтишников»

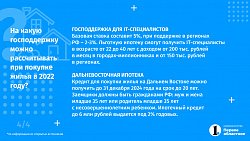

Правительство РФ вводит масштабные меры поддержки IT-отрасли, среди которых — возможность оформления льготной ипотеки для специалистов от 22 до 40 лет. Первые сделки стартуют сразу после публикации постановления с условиями господдержки, которые предусматривают кредитование по ставке не более 5% годовых. Рассчитывать на получение такой ипотеки смогут специалисты IT-компаний с уровнем зарплаты не менее 150 тыс. рублей для российских регионов, 200 тыс. рублей — Москвы и Санкт-Петербурга.

«Возможность предоставления льготной ипотеки IT-специалистам — своевременная мера господдержки правительства РФ и Минцифры. Думаю, что она будет широко востребована, но нужно понимать, что данная мера поддержки не коснется рядовых и начинающих IT-специалистов, поскольку направлена на удержание наиболее значимых профессионалов в отрасли, обладающих большим набором компетенций. Минцифры регулирует этот момент минимальным уровнем зарплаты сотрудников, поскольку мы понимаем, что 150 тыс. рублей в месяц в нашем регионе зарабатывают только ведущие сотрудники IT-компаний, которые наиболее ценны и значимы для отрасли», — говорит директор IT-Park74 Дмитрий Козленков.

В перспективе Минцифры предлагает расширить действие программы, распространив льготные условия почти на все IT-компании, получающие доход от услуг: доработки, внедрения и поддержке российского ПО, продажи онлайн-рекламы, предоставления платного доступа к контенту, в том числе по подписке, оказания образовательных услуг с использованием онлайн-платформ.